Numero 18 | Aprile 2024

Rimetti a noi i nostri debiti

Una nuova edizione di Ideae è online. Questa volta noterai una piccola variazione rispetto alle versioni precedenti. Come saprai, all'inizio dell'anno avevamo chiesto il tuo parere sull'argomento da trattare in questa edizione e il tema più votato è stato: "Intelligenza Artificiale e settore finanziario: sfide e opportunità".

Tuttavia, abbiamo deciso di attuare un piccolo cambio di programma. In questa “special edition”, non affronteremo l'argomento votato a gennaio come originariamente previsto. Abbiamo, invece, una sorpresa in serbo per celebrare la recente pubblicazione di un nostro approfondimento sul tema del debito sulla rivista Ticino Management. Il tema votato sarà invece argomento della newsletter che pubblicheremo a Luglio.

La tendenza sempre più diffusa a creare un benessere illusorio e momentaneo a suon di debiti potrebbe essere destinata a terminare. Cosa potrà succedere in quel momento?

Come erano ESG le vecchie generazioni! E non per amene pratiche, ma perché applicavano una regola di vita: prima si crea ricchezza poi si spende. Il rispetto per il lavoro, il risparmio e in generale per le risorse era "regola". Si rifuggiva l’idea del debito, con l’obiettivo di migliorare il domani e non gravarlo di aggi.

Kicking the can down the road

Oggi la finanza domina il mondo, consente la cartolarizzazione e la negoziazione di ogni asset, e permette alla politica di superare i vincoli dell’equilibrio di bilancio per meglio conservare o conquistare il potere.

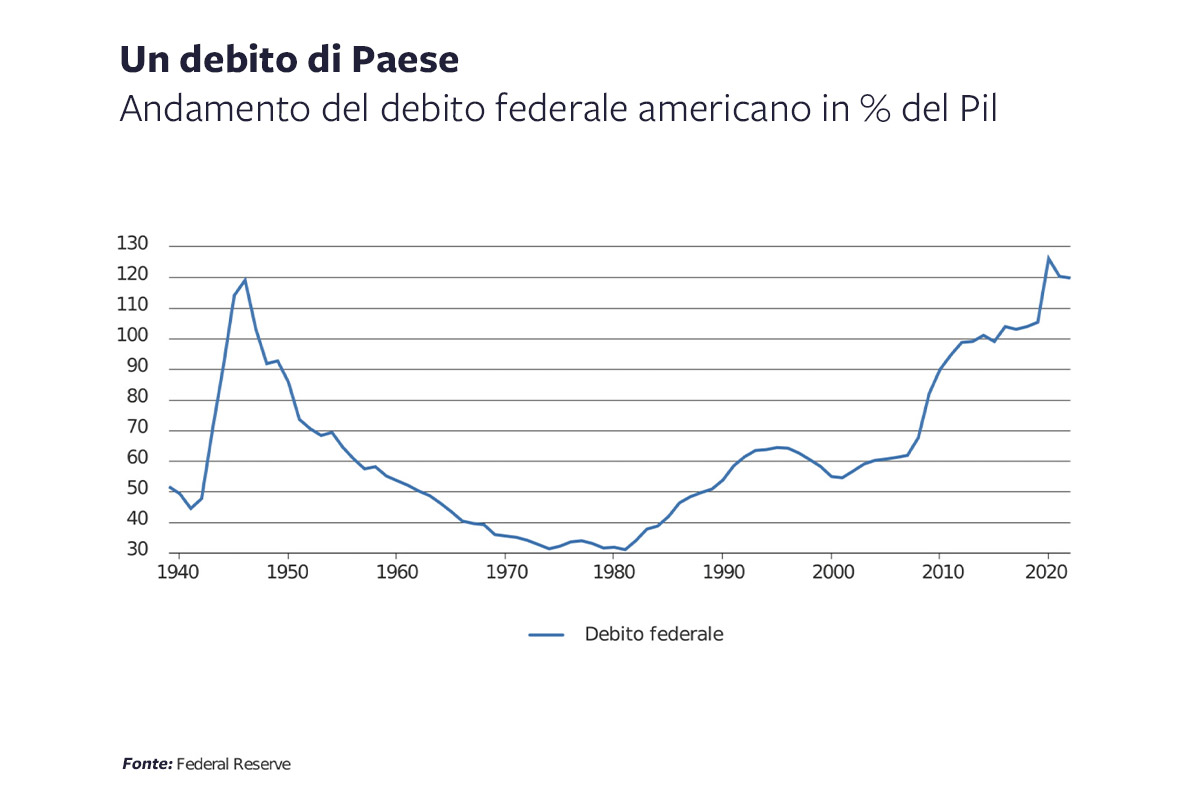

Se i conti pubblici già non perseguivano la virtù, la pandemia ne ha visto un tracollo, il deficit federale americano tende al 6%, mentre il rapporto debito/Pil al 100% è un ricordo. Si tende alla perfetta uguaglianza, non esiste Paese virtuoso, debito pubblico o privato non cambia, l’effetto domino è più di una possibilità.

Non si è arrivati a questo punto critico attraverso un confronto ideologico, ma per una via diretta. Tuttavia, è ipocrita ascrivere alla politica tutte le colpe, non ha fatto altro che esaudire il desiderio di “avere di più, senza pagare”. L’indebitamento privato è stato dunque trasferito ai bilanci pubblici e ora i conti non tornano. Certo è che nessun politico si è elevato a statista, e ogni colore ha “spinto sull’acceleratore”. Nessuno si è interrogato su chi mai pagherà questi debiti.

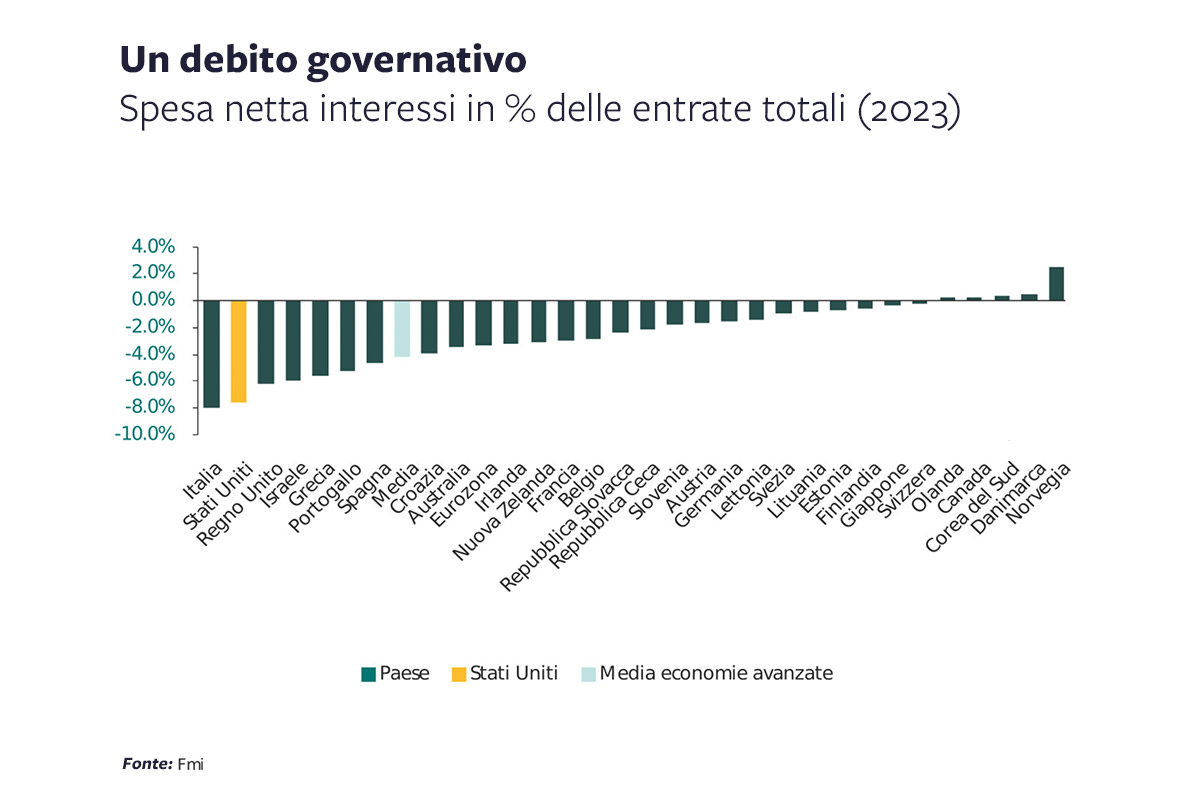

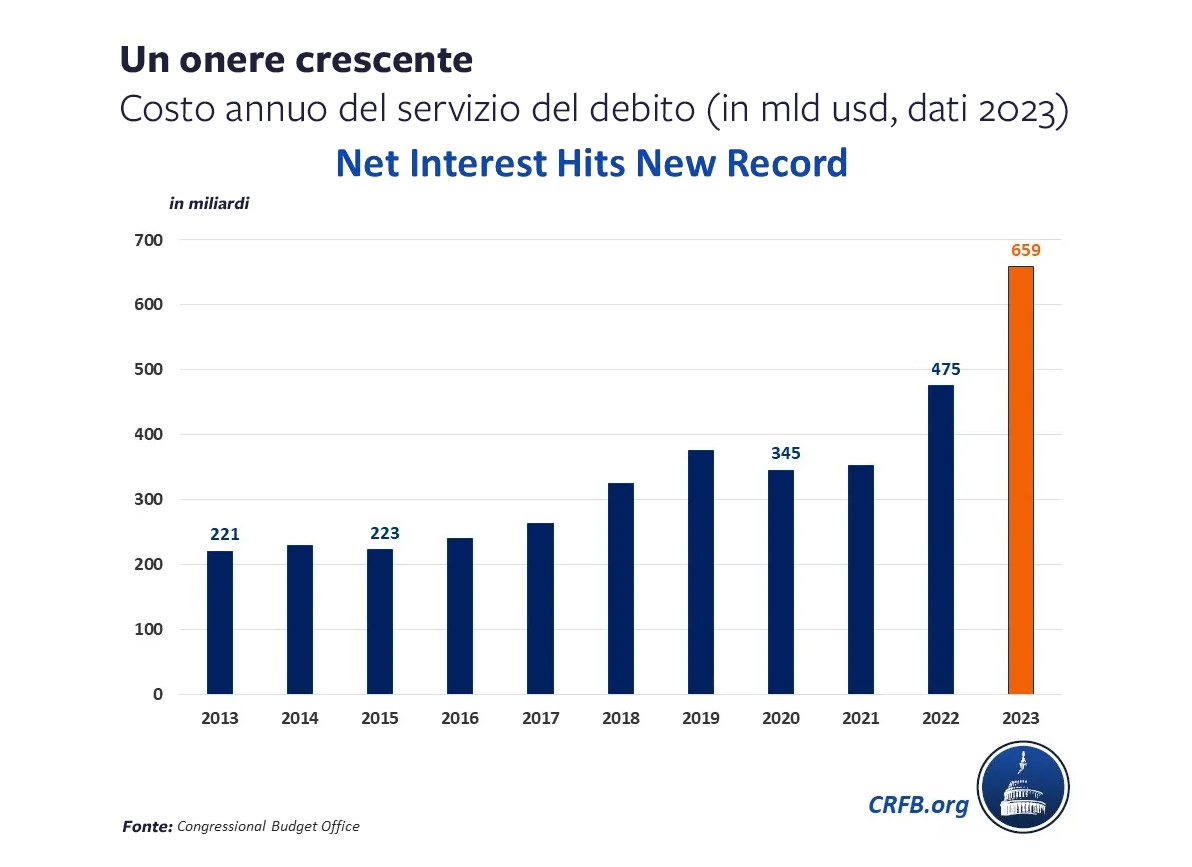

Oggi negli Stati Uniti lo stock di debito tende al 120% mentre la spesa per interessi vola a 1,1 trilioni di dollari (+34%) superando il budget della difesa (840 miliardi), con un’incidenza sulle entrate federali totali (4,4/4,8 trilioni) tra il 16 e il 20%. Parimenti in Eurozona, la discesa del rapporto debito/Pil (-0,4%) è stato un effetto ottico, frutto di elementi contabili positivi derivanti dal deflatore del Pil. Al netto di questo lo stock di debito (90,3%) è il 6,2% in più rispetto al pre-Covid.

Totus mundus agit histrionem

Compreso il problema e la necessità di una sua messa in sicurezza, come agire avendo in primis la volontà di preservare la struttura democratica degli Stati occidentali?

- Crescita. Auspicabile ma insufficiente, se per ottenere un dollaro di Pil ne servono 5 di debito. Per crescere si deve credere nel progresso, l’intelligenza artificiale è una speranza, ma basterà? Prime stime di Goldman Sachs indicano che l’AI potrebbe in 10 anni incrementare il Pil globale di 7 trilioni di dollari, tuttavia nell’ultimo decennio il debito americano è passato da 16 a 33 trilioni, se dunque permanesse tale dinamica qualsiasi velleità di “recupero” sarebbe vanificata dal semplice interesse composto;

- Austerità. Dovrebbe essere la soluzione di ogni criticità, un efficientamento delle uscite con un incremento delle entrate, completato da investimenti. Questa strada sperimentata nell’Eurozona si è mostrata debole. Mancando la solidarietà e concentrandosi sull’austerità, gli stati periferici, allora PIGS, sono stati condannati al declino. Il ricordo delle tensioni sociali di allora rende questa opzione non replicabile, né estendibile a grandi Paesi oggi non più virtuosi. Il rischio? Un euroscetticismo galoppante;

- Default/Ristrutturazione. Dovrebbe essere la normale conseguenza di una situazione patrimoniale insostenibile, frutto di una finanza pubblica allegra. Ma tale opzione è rischiosa. Sarebbe stato necessario un evento trascendente non imputabile a nessuno, come la pandemia, con il conseguente “Great Reset” e la ridenominazione degli asset in una nuova moneta credibile e stabile. Le preoccupazioni di una reazione rabbiosa dei cittadini al veder svalutati i loro attivi hanno spinto ad accantonare tale ipotesi;

- Negazione del mercato: irredimibilità del debito. Mosse straordinarie che “manipolino” i mercati non sono da escludersi. Per quanto utopistico, cosa accadrebbe se un Paese alle prese con un deficit problematico esentasse i proventi derivanti dai titoli pubblici, e incrementasse gli aggi su altre asset class? Renderebbe il debito pubblico “irresistibile”, mettendolo nelle mani dei cittadini e rendendolo irredimibile. Sarebbe la “fine del mercato” e considerando che gli investimenti privati guidano lo sviluppo, il penalizzarli avvierebbe un progressivo declino;

- Repressione fiscale e finanziaria. È una strada già percorsa con successo, politiche monetarie sorprendenti (Zirp) avvalorate da nuove teorie economiche (Mmt) hanno dominato la scena negli ultimi anni. Trascurando la distorsione della percezione del rischio, la strategia ha globalmente riacceso la tassa occulta dell’inflazione, che svaluta il debito e mette all’angolo il creditore. Presenta tuttavia il vantaggio di essere facilmente vendibile. Basta trovare un valido capro espiatorio. Nel lungo termine tuttavia affossa l’economia e rischia di scappare di mano. Ad oggi una sua riproposta pare tuttavia la strada maggiormente percorribile, non per convinzione ma per esclusione;

- Ipotesi estrema: una nuova società. Se il mix classico di soluzioni, non fosse sufficiente, è possibile che il “capitalismo” porti verso una nuova società, basata sul “soft control”? La provocazione non è velleitaria, lentamente si sta diffondendo un “pensare corretto” mentre l’abolizione del contante e l’adozione delle Cbdc getta le basi per la “moneta programmata”. Alto il prezzo di questa soluzione: la negazione dell’individualismo e l’accettazione di una libertà minima e illusoria.

Lavori in corso

Il contesto è sfidante, necessita un cauto procedere, pur nella consapevolezza che una soluzione costruttiva è reale. Autorità monetarie e politiche hanno strumenti propri per sviluppare una risposta equilibrata e condivisa: un opportuno mix di teoria e realtà.

Politica e tecnocrazia, pur nel rispetto degli specifici obiettivi, devono avviare un percorso di rientro dagli eccessi, ricercando un compromesso: crescita economica e credibilità nei conti non sono valori antitetici. L’austerità estrema non funziona, al pari di una dissennata politica di debito. Conti virtuosi e crescita vanno perseguiti insieme, la società non accetta sacrifici senza un positivo obiettivo di sviluppo. Importante è conservare un rispettoso riconoscimento dei ruoli evitando la reciproca delegittimazione. Minare la rappresentatività o l’indipendenza di una o entrambe le autorità, sarebbe il peggio.

La soluzione è sviluppare un coordinamento tra politica fiscale e monetaria che porti da un lato ad accettare un temporaneo, ma controllato più elevato livello d’inflazione, mentre la Politica dovrebbe vincolarsi a indirizzare le extra risorse verso investimenti creatori di reddito e non alla semplice ricerca del consenso.

La calibrata, controllata e temporanea monetizzazione parziale del debito è la soluzione, se serietà e coerenza la guideranno. I rischi inflattivi saranno così gestibili e la monetizzazione mirata di alcuni capitoli di spesa, generatori di crescita, sarà sostenibile. In questo modo i Governi potrebbero recuperare risorse senza perdere la fiducia di mercati e cittadini.

Come può affrontare un investitore questo rischio latente? In primis, prendendone consapevolezza: il mondo finanziario è potenzialmente fragile. Successivamente costruendo nel tempo una “via di uscita” con asset reali non inflazionabili, avendo l’accortezza di calibrare la posizione per il reale rischio fuggendo posizioni estreme guidate dalla paura.

Per accompagnare l’investitore lungo questa strada e per evitare che la paura prenda il sopravvento emerge l’importanza del professionista che dovrà condividere e costruire un portafoglio calibrato sulle esigenze dell’investitore, congruo al contesto e al rischio manifesto evitando estremizzazioni. Si deve essere guardinghi ma non impauriti, il mercato offre sempre opportunità anche nelle avversità. Diversificazione, controllo del rischio e pazienza sono, come sempre, le fondamenta su cui costruire i propri investimenti e più in generale il proprio futuro.

Argomento a piacere

Scegli la prossima tematica di Ideæ:

-

Volatilità: un asset class da sfruttare

-

Il paradosso della troppa informazione

-

Inflazione: come proteggersi?

Intelligenza Artificiale e settore finanziario: sfide e opportunità

Non perderti l'edizione 19 di Ideae in uscita a luglio 2024

Disclaimer: Ideae non consiste nell’offerta di un servizio o nella sollecitazione di un prodotto. Le informazioni contenute nel presente documento non devono essere considerate isolatamente allo scopo di prendere una decisione di investimento. Questo materiale è destinato all’uso personale e non deve essere distribuito ad altre persone senza il nostro permesso. La Società non è responsabile dell’esattezza, della completezza e dell’accuratezza delle informazioni e dei dati riportati.