Numero 1 | Gennaio 2020

Moneta e inflazione: la strada per l’inferno è lastricata di buone intenzioni

Il 15 Agosto 1971 il Presidente Nixon comunicò alla Nazione che il dollaro non sarebbe stato più convertibile in oro. Iniziava quindi la “lunga notte del dollaro” e l’era delle fiat paper currencies. Si preferiva non onorare gli impegni, si barattava la stabilità per un consumismo effimero. Un incremento della quantità di moneta favorisce nel breve i consumi, a discapito tuttavia del benessere delle generazioni future.

Da quel momento si lasciò alla “credibilità” dei politici il controllo della moneta, dimenticando che spesso l’alto obiettivo della stabilità si scontra con la necessità tutta politica della riconferma elettorale.

La possibilità di stampare moneta senza limiti ha sempre “tentato” il potere, che vi ha visto l’opportunità concreta dello scambio benessere/consenso. Questa politica basata sul debito si è mostrata sostenibile e tollerabile grazie a naturali “valvole di sfogo”. L’insolvenza del debitore, ma soprattutto la tassa occulta dell’inflazione, riaggiustavano gli squilibri creati.

Il mondo basato sul nulla, tra perdita del potere d’acquisto e ristrutturazioni, pareva reggersi.

La fiducia su un mondo costruito sul debito è venuta meno nel 2008, quando non si è riusciti a contenere il fallimento di una grande istituzione finanziaria ed Il sistema è stato messo di fronte ad un’ovvietà ritenuta impossibile (cigno nero) - i debiti, anche di una prestigiosa realtà internazionale, possono non essere rimborsati.

La risposta alla paura sistemica è stata inondare il sistema di liquidità e, partendo dai “normali” strumenti di politica finanziaria, si è arrivati a scelte impensabili (tassi negativi a livello planetario) e alle frasi più solenni (“whatever it takes”).

Le istituzioni monetarie hanno deciso per noi ma non sono da biasimare, hanno utilizzato gli strumenti a disposizione per svolgere il compito di tutela loro assegnato. Non avevano completa colpa, la crisi non era che l’inevitabile conseguenza di scelte fatte decenni prima. La risposta, svalutare il mezzo più scambiato (denaro), non era una strategia dell’oggi ma solo la via più normale per non pagare il conto.

Per superare la crisi si è scelto di sostenere indiscriminatamente gli attori del sistema: liquidità per tutti a costo zero, un nuovo default era intollerabile.

L’incremento della moneta avrebbe dovuto portare ad una svalutazione della stessa, il debitore avrebbe “vinto” sul creditore e le tensioni sarebbero rientrate. Questa volta l’atteso evolversi degli eventi non si è realizzato nei termini desiderati.

La moneta è stata “bloccata” da un sistema bancario impaurito a prestare. La liquidità non ha fatto da volano ai consumi, il sistema bancario non ha svolto la sua funzione di distribuzione, anzi ha fatto da “diga” all'incremento monetario.

Questa nuova disponibilità monetaria non è stata inerte, la ricerca di un ritorno ha portato un fenomeno di inflazione finanziaria. Abbiamo assistito ad un generalizzato e globale movimento rivalutativo, i prezzi di azioni ed obbligazioni salivano insieme. La decorrelazione tra le due asset class è venuta meno, mentre perdeva senso il concetto di diversificazione.

Il quadro descritto si è protratto ed esasperato e oggi siamo in una fase di “greed”, alla ricerca di nuove argomentazioni per sostenere prezzi che scontano utili crescenti per anni a venire.

Certamente la simultanea rivalutazione di azioni ed obbligazioni è stata cosa gradita agli investitori, ma questa è solo una prima fase. La successiva, preceduta da una crescente volatilità, sarà un “ritorno sulla terra”. Gli operatori sono in attesa e si preparano anticipando il concetto di “salutare correzione”, senza sapere né il momento né quale scintilla accenderà il falò.

Non resta che osservare quotidianamente i mercati nella consapevolezza che sperimenteremo una fase stressante a livello psicologico, che si concluderà come sempre con vincitori e vinti.

La risposta per l’investitore è cogliere tempestivamente i cambiamenti di umore e le idee vincenti. Per riuscirci bisogna essere agili, disposti a cambiare mentalità e ad abbandonare vecchi schemi di asset allocation. Bisogna essere consapevoli che stiamo sperimentando a livello micro le conseguenze della zero rate policy mentre il quadro macro propone una nuova fase del graduale sorgere ad Oriente di una nuova potenza planetaria.

Argomento a piacere

Scegli la prossima tematica di Ideæ:

-

Volatilità: un asset class da sfruttare

-

Il paradosso della troppa informazione

-

Inflazione: come proteggersi?

Argomento a piacere

Scegli la prossima tematica di Ideæ:

Una pausa caffè diversa dal solito

Sei interessato alle ultime notizie sul mondo finanziario ma non hai tempo per leggere tutte le testate?

Nella nostra newsletter giornaliera "Not Your Ordinary Coffee Break" raccogliamo tutti gli spunti più interessanti, per tenerti aggiornato sulle più importanti novità.

Buono a sapersi

Il mercato mondiale dei videogiochi

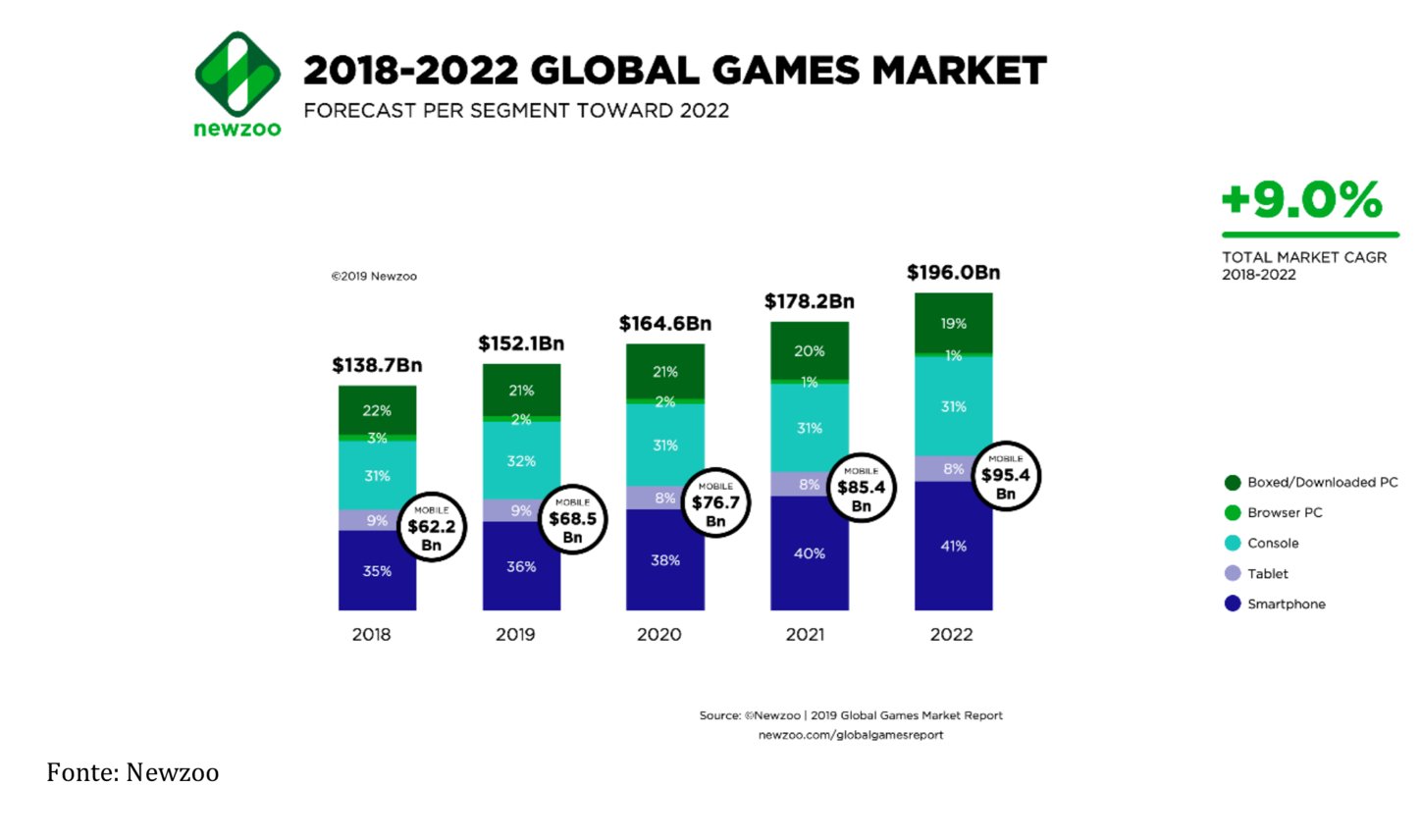

Non è più solo un gioco per pochi. Si stima che i giocatori nel mondo siano ormai più di 2.5 miliardi e che, per la loro passione, nel 2019 spenderanno 152 mia di USD circa.

Un interessante articolo di Newzoo analizza il 2019 Global Games Market, dal quale emerge la crescita esponenziale che il settore sta vivendo e continuerà a vivere nei prossimi anni. A guidare la crescita gli USA, primo mercato a livello globale, seguiti a ruota dalla Cina: sommati, i due Paesi costituiscono poco meno del 50% di un mercato sempre più florido. Florido per i player, e anche per coloro che ci lavorano: come racconta un video pubblicato da Bloomberg su YouTube, le professioni del Gaming sono tra le meglio pagate in assoluto.

La crescita di questo settore è dimostrata anche dalla nascita di tornei “ESport” professionali a livello mondiale, nei quali centinaia di partecipanti si sfidano per diventare i migliori ed aggiudicarsi salatissimi premi. I numeri parlano chiaro, il 2019 conta circa 26 milioni di spettatori solo nel Nord America (12% dei ‘viewers’ totali), dato ancora molto distante dalle quote registrate in Asia, che sta intorno al 50%.

Vuoi approfondire?

La parola ai numeri

Le parole confondono, basta una sfumatura e l’interpretazione cambia. Se anche tu preferisci la concretezza dei numeri, apprezzerai sicuramente la scheda che abbiamo preparato per te: i raffronti sull’orizzonte trimestrale ci dicono dove siamo e dove stiamo tendendo.Disclaimer: Ideae non consiste nell’offerta di un servizio o nella sollecitazione di un prodotto. Le informazioni contenute nel presente documento non devono essere considerate isolatamente allo scopo di prendere una decisione di investimento. Questo materiale è destinato all’uso personale e non deve essere distribuito ad altre persone senza il nostro permesso. La Società non è responsabile dell’esattezza, della completezza e dell’accuratezza delle informazioni e dei dati riportati.